Viager sans rente : comprendre ce modèle particulier du viager immobilier

Le viager sans rente est une forme singulière de vente immobilière. Plus discrète que le viager classique, elle séduit pourtant les vendeurs et investisseurs en quête de simplicité et de sécurité.

Dans cette formule, le vendeur perçoit un capital unique lors de la signature et conserve le droit d’occuper le logement jusqu’à son décès.

Aucune rente viagère n’est versée : tout est payé dès la signature.

Cette absence de rente modifie profondément la nature du contrat, la fiscalité et la relation entre vendeur et acheteur.

Dans cet article, nous expliquons en détail le fonctionnement du viager sans rente, les méthodes de calcul du prix, les implications fiscales et les profils pour lesquels cette formule est la plus adaptée.

Qu’est-ce qu’un viager sans rente ?

Dans un viager classique, le prix est versé en deux temps :

- Le bouquet : capital payé comptant au moment de la vente ;

- La rente viagère : versée périodiquement jusqu’au décès du vendeur.

Le viager sans rente supprime cette seconde composante.

L’acheteur verse au vendeur un capital unique, déterminé dès la signature de l’acte notarié.

En contrepartie, le vendeur conserve un droit d’usage et d’habitation (DUH), qui lui permet de rester dans le logement à vie, sans payer de loyer.

L’acheteur devient propriétaire dès la vente, mais ne peut ni occuper ni louer le bien tant que le vendeur y réside.

Quelles différences entre un viager sans rente et le démembrement de propriété ?

Le viager sans rente est souvent comparé au démembrement de propriété, car dans les deux cas, les droits sur le bien sont partagés entre deux personnes.

Pourtant, ces mécanismes sont différents, tant sur le plan juridique qu’économique.

Dans un démembrement de propriété, la propriété du bien est scindée entre :

- l’usufruitier, qui a le droit d’occuper le bien ou d’en percevoir les loyers ;

- et le nu-propriétaire, qui en détient la propriété mais sans usage immédiat.

La durée du démembrement est connue à l’avance : elle peut être temporaire ou viagère.

Dans un viager sans rente, en revanche :

- le vendeur conserve un droit d’usage et d’habitation (DUH), qui est moins étendu que l’usufruit (il ne peut pas louer le logement) ;

- la durée du droit n’est pas déterminée à l’avance, mais dépend de la durée de vie du vendeur ;

Autrement dit, le démembrement est une construction juridique planifiée, tandis que le viager sans rente repose sur un aléa vital, qui est le cœur du contrat viager.

Enfin, le prix n’est pas calculé de la même manière : dans un démembrement, il est fixé selon un barème administratif précis, alors que dans un viager sans rente, il dépend de l’âge du vendeur, du marché local et d’un calcul économique fondé sur la valeur locative.

Comment se calcule le prix d’un viager sans rente ?

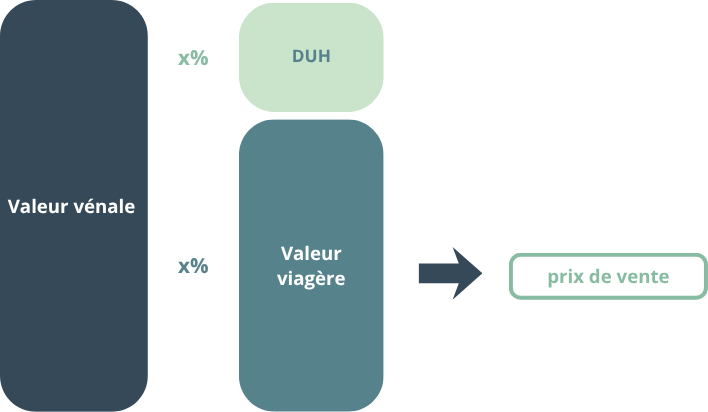

Le prix du viager sans rente se détermine en trois grandes étapes.

L’objectif est de déduire de la valeur de marché du bien la valeur du droit d’usage conservé par le vendeur.

Étape 1 : Estimer la valeur vénale du bien

Il s’agit d’évaluer le bien comme pour une vente classique.

Cette estimation repose sur la localisation, la superficie, l’état du logement, les équipements et les prix du marché.

Étape 2 : Évaluer la valeur du droit d’usage et d’habitation (DUH)

Le vendeur conserve le droit de vivre dans le logement jusqu’à son décès.

Ce droit a une valeur économique, car il prive l’acheteur de la jouissance ou des revenus du bien pendant plusieurs années.

Pour estimer cette valeur, les professionnels s’appuient sur :

- l’espérance de vie du vendeur ;

- la valeur locative annuelle du bien, c’est-à-dire le loyer théorique qu’il pourrait rapporter ;

- un taux d’actualisation, souvent compris entre 2 % et 5 %, qui ramène la somme des loyers futurs à leur valeur actuelle.

Étape 3 : Calculer le prix de vente

La formule simplifiée est la suivante : Prix de vente = Valeur vénale − Valeur du droit d’usage

Exemple :

Une maison vaut 400 000 €.

Le vendeur, âgé de 75 ans, a une espérance de vie de 12 ans.

Le loyer de marché est estimé à 12 000 € par an.

Les loyers sur 12 ans représentent 144 000 €.

Actualisés à 4 %, cela équivaut à 115 000 €.

Le Prix de vente sera donc : 400 000 € − 115 000 € = 285 000 €.

Ainsi, le vendeur perçoit 285 000 € à la signature, et l’acheteur devient propriétaire d’un bien évalué 400 000 €, qu’il ne récupérera qu’à terme.

À noter, si le vendeur quitte définitivement le logement, il abandonne son droit d’usage et d’habitation. En conséquence, l’acquéreur lui devra une contrepartie financière. Cette contrepartie est versée sous forme de capital, et non de rente comme dans un viager. classique.

Qui paie quoi ? Répartition des charges et des travaux

La répartition des charges dans un viager sans rente est identique à celle d’un viager occupé.

Elle est fixée dans l’acte notarié et repose sur le principe suivant : celui qui profite du bien en assume les dépenses courantes.

Tant que le vendeur conserve son droit d’usage :

- Il prend à sa charge les dépenses liées à l’occupation du logement : entretien courant, réparations mineures, factures (eau, électricité, chauffage), assurance habitation et taxe d’enlèvement des ordures ménagères.

- Il paie également les charges de copropriété courantes, comme l’entretien des parties communes.

L’acheteur, en revanche :

- supporte la taxe foncière (hors ordures ménagères) ;

- et prend en charge les gros travaux relevant de l’article 606 du Code civil : toiture, murs porteurs, ravalement, réseaux et gros équipements.

Cette répartition peut sembler contraignante, mais elle est logique : le vendeur continue à habiter le bien, tandis que l’acheteur en est propriétaire sans en avoir l’usage immédiat.

La fiscalité du viager sans rente

Le viager sans rente concerne presque exclusivement la résidence principale du vendeur, puisque celui-ci conserve le droit d’y habiter jusqu’à la fin de sa vie.

La fiscalité est donc particulièrement avantageuse :

- Le capital versé est entièrement exonéré d’impôt sur le revenu, puisqu’il s’agit du prix de vente du logement.

- La vente est également exonérée de taxe sur la plus-value immobilière, car la résidence principale bénéficie d’une exonération totale.

Du côté de l’acheteur, les droits de mutation et frais de notaire sont calculés sur le montant réellement versé.

Cette base taxable réduite constitue un avantage fiscal indirect.

Les avantages du viager sans rente

Le viager sans rente n’est pas qu’une simplification du viager classique : c’est une véritable stratégie patrimoniale, adaptée aux besoins d’autonomie des seniors comme aux objectifs d’investissement à long terme des acheteurs.

Il offre une combinaison unique de sécurité, simplicité et optimisation fiscale, tout en conservant l’esprit du viager : un échange équilibré entre générations.

Pour le vendeur : sécurité, liberté et optimisation du patrimoine

Un capital immédiat, sans aléa ni dépendance

Le premier atout du viager sans rente est sa simplicité financière.

Le vendeur reçoit l’intégralité du prix sous forme de capital à la signature.

Il n’y a aucune rente à suivre, aucun risque d’impayé, aucune indexation, ni dépendance vis-à-vis de l’acheteur.

Tout est réglé dès le départ, dans un cadre notarié sécurisé.

Cela en fait une formule idéale pour :

- les personnes souhaitant disposer rapidement d’une somme importante (par exemple pour aider leurs enfants, rembourser un crédit, etc.) ;

- les vendeurs réticents à la complexité d’un viager à rente, qui préfèrent une transaction simple, claire et définitive.

Maintenir son cadre de vie tout en monétisant son bien

Contrairement à une vente classique, le vendeur reste dans son logement.

Il conserve son droit d’usage et d’habitation à vie, sans loyer à payer.

Il ne déménage pas, garde ses repères, ses habitudes et son confort.

C’est donc une solution de maintien à domicile, particulièrement adaptée :

- aux retraités souhaitant vieillir chez eux sans contrainte financière ;

- ou aux couples souhaitant conserver leur cadre de vie tout en sécurisant leur avenir.

Une opération fiscalement avantageuse

Le viager sans rente s’applique quasi exclusivement à la résidence principale.

Cela signifie que la plus-value immobilière est totalement exonéré d’impôt.

Mais ce n’est pas le seul avantage, via cette opération le vendeur privilégie la réception d’un capital unique non imposable, plutôt que la perception d’une rente viagère soumise à l’impôt sur le revenu et aux prélèvements sociaux.

Une diminution des charges

Le viager sans rente se distingue du démembrement classique au niveau du paiement des charges.

En démembrement de propriété, l’usufruitier conserve le paiement de la taxe foncière et une partie des charges d’entretien.

À l’inverse, dans un viager sans rente, le vendeur n’est plus propriétaire ; il ne détient plus qu’un droit d’usage et d’habitation. Il doit donc acquitter uniquement les dépenses courantes d’entretien ainsi que la taxe d’ordure ménagère.

Cette solution est donc une excellente solution pour diminuer ses dépenses annuelles tous en conservant son mode de vie et ses habitudes.

Une solution souple et évolutive

Le capital reçu peut être librement utilisé ou transmis :

- en réalisant des donations de son vivant, pour anticiper la succession ;

- en plaçant les fonds pour générer des revenus complémentaires (assurance-vie, SCPI, etc.) ;

- ou en améliorant son confort de vie (aide à domicile, travaux d’adaptation, loisirs, etc.).

Pour l’acheteur : une stratégie patrimoniale à long terme

Une acquisition décotée et progressive

L’acheteur acquiert un bien en pleine propriété, mais à prix réduit.

La décote, liée au droit d’usage du vendeur, varie en général de 25 à 40 % selon l’âge et la valeur locative du bien.

Un investissement sans contraintes de trésorerie

Contrairement au viager avec rente, il n’y a aucun paiement mensuel à honorer.

L’acheteur règle un capital unique au moment de la vente et ne supporte plus aucune sortie de trésorerie ensuite.

Il n’a donc ni engagement long terme, ni revalorisation annuelle de rente, ni suivi administratif.

C’est un placement simple, “clé en main”, parfaitement adapté :

- aux investisseurs souhaitant placer un capital existant sans gestion locative ;

- aux acheteurs souhaitant transmettre un bien à leurs enfants à terme, en profitant d’un coût d’achat réduit.

Une valorisation naturelle du bien

Pendant la période d’occupation du vendeur, l’acheteur profite de la valorisation du marché immobilier.

À la libération du bien, sa valeur réelle est souvent supérieure au prix initialement payé, même après plusieurs années.

L’investissement s’apprécie donc dans le temps, sans effort de gestion.

Une alternative souple à la nue-propriété

Le viager sans rente se distingue du démembrement classique par sa souplesse contractuelle :

- la valeur du droit d’usage est déterminée librement, non selon un barème fiscal ;

- le transfert de propriété est immédiat ;

- et surtout, l’aléa de vie peut aboutir à une récupération anticipée du bien; avantage impossible dans un démembrement temporaire.

Ainsi, pour un investisseur patient mais opportuniste, le viager sans rente offre plus de flexibilité et de potentiel de rendement qu’un achat en nue-propriété classique.

Les limites du viager sans rente

Aucune stratégie patrimoniale n’est parfaite : le viager sans rente, malgré ses nombreux atouts, présente aussi des contraintes à bien mesurer avant de s’engager.

Pour le vendeur : absence de revenu régulier

Le vendeur ne bénéficie d’aucune rente viagère.

Une fois le capital perçu, il n’a plus de rentrée d’argent automatique.

Il doit donc être capable :

- de gérer son capital dans la durée (placements, épargne, prévoyance) ;

- ou d’avoir d’autres sources de revenus (retraite, pension, revenus financiers).

Pour l’acheteur : incertitude sur la durée d’occupation

L’aléa vital joue en défaveur de l’investisseur si le vendeur vit beaucoup plus longtemps que prévu.

Plus la durée d’occupation est longue, plus la rentabilité se dilue.

C’est un risque inhérent à toute opération en viager, qu’il faut accepter dès le départ.

Conclusion

Le viager sans rente est une alternative moderne et intelligente au viager classique.

Il combine la sécurité du capital, la simplicité de gestion et le maintien à domicile du vendeur.

Pour le vendeur, c’est une solution de tranquillité financière et de liberté.

Pour l’acheteur, c’est un placement de long terme équilibré, fondé sur la décote et la valorisation future.

Mais cette opération exige rigueur et accompagnement : le recours à un notaire ou un expert viager est indispensable pour évaluer correctement la valeur du bien, du droit d’usage et garantir un contrat équilibré.

FAQ

Vous allez aussi aimer :

Plus-value immobilière et viager : calcul, exonérations et fiscalité

Viager et plus-value : calculez le prix de cession, découvrez les exonérations et optimisez la fiscalité lors d’une vente ou revente d’un bien en viager.

Viager et charges : qui paie quoi entre vendeur et acheteur ?

Taxe foncière, assurance, travaux, charges de copropriété : découvrez comment se répartissent les frais entre vendeur et acheteur en viager libre ou occupé.

Immobilier viager et impôt sur le revenu : fiscalité du bouquet et des rentes

Comprenez la fiscalité du viager : imposition du bouquet, rentes viagères, obligations de l’acheteur et du vendeur pour optimiser l’impôt sur le revenu.