Viager et décès du vendeur ou de l’acquéreur : comprendre toutes les implications

Vendre un bien immobilier en viager attire de plus en plus de propriétaires désireux de compléter leur retraite ou d’organiser leur transmission patrimoniale.

le vendeur, appelé crédirentier, cède son bien en échange d’un bouquet et d’une rente viagère versée jusqu’à son décès.

Mais que se passe-t-il précisément au décès de l’une ou l’autre des parties ?

La question n’est pas seulement humaine : elle implique des conséquences juridiques, fiscales et successorales importantes.

Comprendre ces mécanismes est indispensable pour anticiper la charge financière, sécuriser la succession et éviter les conflits familiaux.

Décès du vendeur

Il convient de distinguer deux situations :

- viager sur une tête (un seul crédirentier);

- Viager sur deux têtes (deux crédirentiers);

Viager sur une tête

Le décès du crédirentier (vendeur) est l’événement central dans un viager : il met fin à la rente et transfère définitivement la pleine propriété à l’acquéreur.

La rente viagère s’éteint immédiatement

La rente étant par nature viagère, elle s’éteint automatiquement au décès du vendeur.

L’acheteur n’a plus à payer d’arrérages, même si la durée de versement a été courte. C’est la règle de l’aléa : le contrat repose sur l’incertitude de la durée de vie du vendeur.

Exemple :

Monsieur X, 82 ans, vend sa maison avec une rente de 1 000 € par mois. Il décède deux ans plus tard. L’acheteur a payé le bouquet et 24 rentes, puis il devient plein propriétaire sans avoir à payer davantage.

Il existe cependant une exception à l’extinction de la rente, si le contrat prévoit une rente viagère réversible. Dans cette situation, l’acquéreur doit continuer à payer les arrérages jusqu’au décès du bénéficiaire de la rente réversible.

De plus, il convient de préciser que si certaines rentes étaient dues avant le décès mais n’ont pas été réglées, elles demeurent exigibles. Les héritiers du vendeur peuvent en réclamer le paiement.

En revanche, aucune rente future ne peut être réclamée : l’obligation prend fin au décès.

Exemple :

Monsieur X percevait une rente mensuelle de 1 000 €. Il décède le 1er mai, alors que l’échéance du mois d’avril n’a pas été réglée. Ses héritiers peuvent réclamer ces 1 000 €, mais pas celles des trimestres suivants.

Le bouquet reste acquis

Le bouquet versé au moment de la signature appartient définitivement au vendeur.

Il ne peut pas être restitué à l’acheteur, même si le décès survient très rapidement.

Le traitement successoral

Une fois la vente conclue, le bien immobilier ne fait plus partie du patrimoine du vendeur. Ses héritiers ne peuvent pas le récupérer.

C’est un point essentiel : le viager est une vente ferme et définitive, pas un simple prêt ou une transmission provisoire.

Si le capital du bouquet est encore dans le patrimoine du vendeur au moment du décès, il est transmis à ses héritiers dans le cadre de la succession.

Viager sur deux têtes

Le viager sur deux têtes est une excellente solution pour protéger son compagnon, maintenir son niveau et ses conditions de vie.

Dans le cadre d’un viager sur deux têtes, il n’y a pas qu’une seul vendeur mais deux.

Il s’agit généralement d’une opération où les deux crédirentiers sont des époux mais ce n’est pas une obligation.

Au décès d’un des deux vendeurs, le conjoint survivant conserve :

- le droit de jouir du logement ;

- de continuer à percevoir l’intégralité de la rente viagère.

C’est uniquement au décès du deuxième crédirentier, que le viager s’éteint. L’acquéreur peut alors récupérer le bien et stopper le versement de la rente.

Décès de l’acquéreur

Le décès du débirentier ne met pas fin au contrat de viager. Les obligations de l’acquéreur sont transmises à ses héritiers, qui deviennent débiteurs de la rente.

Transmission des obligations aux héritiers

En cas de décès du débirentier, les héritiers reçoivent le bien immobilier selon les conditions prévus dans l’acte de vente. Le décès de l’acquéreur est sans incidence sur la validité du contrat de vente en viager ; il se poursuit dans les mêmes conditions que celles prévues à l’origine.

Le paiement de la rente

En tant qu‘héritiers, ils sont tenus d’assurer le paiement de la rente viagère.

La solidarité des héritiers de l’acquéreur impose d’assurer le paiement de la rente au vendeur jusqu’à son décès. Cependant, la capacité financière de chaque héritier ne leur permet pas nécessairement de pouvoir le payer (personne insolvable, parent âgé, enfant mineur, etc.).

Dans cette situation, il faudra que le vendeur fasse constater le défaut de paiement le plus rapidement possible pour continuer à percevoir la rente ou annuler la vente.

Pour éviter ce type de blocage, plusieurs solutions peuvent s’envisager. Certaines peuvent s’envisager du vivant de l’acheteur et d’autres à son décès.

- La souscription d’une assurance décès par le débirentier : cette solution s’anticipe du vivant de l’acquéreur. Il s’agit de souscrire une assurance décès qui permettra de continuer à assurer le paiement de la rente dans l’hypothèse où l’assuré viendrait à décéder avant le vendeur.

- Les héritiers revendent le bien viager : en cas d’incapacité à faire face au paiement des rentes, les héritiers peuvent céder le bien immobilier à un nouvel acquéreur. Il appartiendra au nouvel acquéreur de s’acquitter des arrérages. Les héritiers récupèreront de leur côté un capital correspondant la valeur de leurs droits.

- Les héritiers renoncent à la succession : hypothèse plus extrême mais en cas de passif trop lourd à supporter, les héritiers peuvent purement et simplement renoncer à la succession. Dans cette situation, ils ne seront pas considéré comme solidaire au paiement de la dette. À contrario, ils n’hériteront de rien dans la succession. Attention, si la succession est acceptée, même à concurrence de l’actif net, les héritiers devront assumer la rente dans la limite de ce qu’ils reçoivent.

Le paiement des charges, taxes et travaux

En tant que nouveaux propriétaires du bien viager, les héritiers sont soumis au paiement des charges comme l’acheteur initial. Ils devront donc s’acquitter des différentes obligations conformément au règles de répartition des charges légales ou déterminées dans l’acte de vente.

Le traitement successoral

Intégration de la valeur du bien dans l’actif

Dans l’hypothèse où l’acquéreur décède avant le vendeur, la valeur a porter à l’actif de la succession de l’acquéreur est égale à : la valeur vénale du bien immobilier au jour du décès diminué du droit d’usage que détient le vendeur.

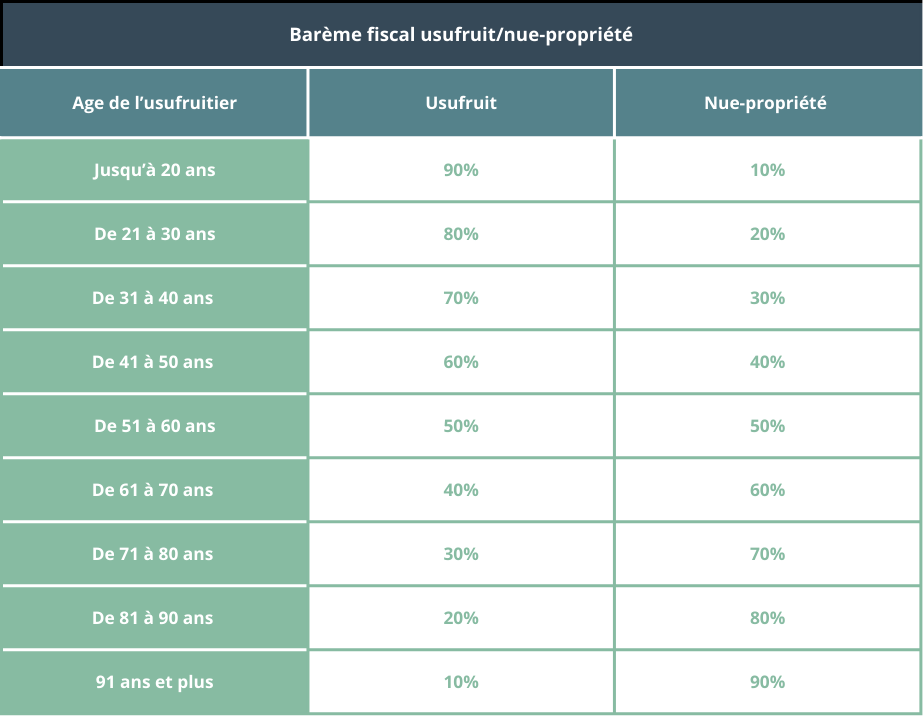

Le droit d’usage correspond à 60% de la valeur de l’usufruit prévu par le barème fiscal de l’article 669 du code général des impôts.

Cette solution s’applique dans le cas d’un viager occupé.

Dans l’hypothèse d’un viager libre, l’acquéreur avait la jouissance intégrale du bien, le montant à prendre en compte est égale à : la valeur vénale du bien immobilier au jour du décès.

Exemple :

Monsieur Y décède en année N.

Il avait acquis quelques années plus tôt un bien en viager occupé.

Le bien acquis a une valeur de 400 000 € ;

Le crédirentier est un homme âgé de 87 ans en année N ;

La rente viagère est de 1 000 € par mois ;

La valeur de l’usufruit est de 20% de la valeur du bien : 80 000 € (400 000 € x 20%)

La valeur du droit d’usage est de 60% de la valeur de l’usufruit : 48 000 € (80 000 € x 60%)

La valeur du bien immobilier a intégré à l’actif de la succession est de : 352 000 € (400 000 € – 48 000 €)

Intégration de la rente restant à payer dans le passif

Le vendeur étant toujours en vie, les héritiers sont tenus de s’acquitter du paiement de la rente. Pour compenser cette obligation coûteuse, il convient de porter à l’actif de la succession la valeur capitalisée des rentes viagères dues au crédirentier.

Le montant total de la rentes restant à payer qui doit être pris en compte dans le passif de la succession est calculé en fonction :

- de l’âge du vendeur ;

- De la table de conversion d’une rente viagère en un capital ;

Il s’agit d’un montant estimatif dans la mesure la date du décès est aléatoire : en d’autres termes, les héritiers pourront payer acquitter un montant plus ou moins important en fonction de la durée de vie du vendeur.

Exemple :

Suite du décès de Monsieur Y. Pour calculer le capital de la rente à intégrer dans le passif de la succession, il convient de se reporter à la tableau de mortalité applicable dans la situation présente.

Au regard de la table de mortalité, le coefficient applicable est de 4,055. (Moyenne estimative du nombre d’années restantes avant le décès)

La somme à intégrer au passif de la succession au titre des rentes dues est de 48 660 € (4,055 x 12 000 € de rente annuelle).

La fiscalité de la succession

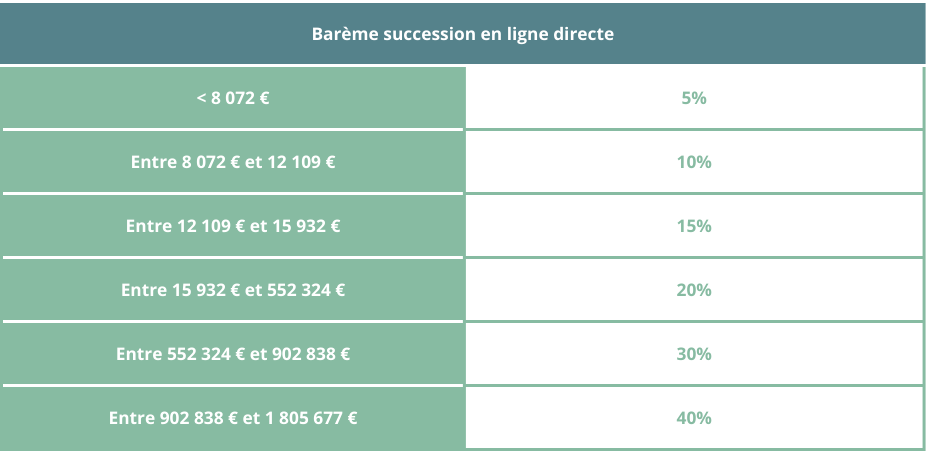

Les règles fiscales différèrent en fonction du lien de parenté entre les héritiers et le défunt.

Dans le cas d’un conjoint ou d’un partenaire de PACS, ils sont exonérées de droits de succession. En conséquent, ils n’auront rien à payer.

Dans l’hypothèse où des enfants viennent à la succession, un barème progressif spécifique s’applique pour le calcul des droits de succession.

Ce barème s’applique pour chaque enfant individuel.

De plus, chaque descendant bénéficie d’un abattement de 100 000 €, renouvelable tous les 15 ans; qui vient limiter la taxation finale.

Exemple :

Suite du décès de Monsieur Y. Ses deux enfants viennent à la succession.

Actif net (actif – passif) : 303 340 € (352 000 € – 48 660 €)

Conclusion

La disparition du vendeur ou de l’acquéreur dans un viager ne laisse aucune place à l’improvisation.

- Pour le vendeur, la rente s’éteint à son décès (sauf clause de réversion) et le bien sort définitivement de la succession : les héritiers ne peuvent le récupérer.

- Pour l’acquéreur, ses ayants droit héritent du bien, mais aussi de la dette viagère et des charges correspondantes, avec une valorisation spécifique dans l’actif et le passif de la succession.

En pratique, une vente en viager doit donc être préparée en amont :

- Rédaction d’un acte notarié détaillé,

- Réflexion sur les clauses de réversibilité,

- Assurance ou organisation successorale pour protéger les héritiers.

Cette anticipation, accompagnée par un professionnel, garantit la sécurité juridique de l’opération et permet d’intégrer le viager dans une véritable stratégie de transmission du patrimoine.

FAQ

Vous allez aussi aimer :

Plus-value immobilière et viager : calcul, exonérations et fiscalité

Viager et plus-value : calculez le prix de cession, découvrez les exonérations et optimisez la fiscalité lors d’une vente ou revente d’un bien en viager.

Viager et charges : qui paie quoi entre vendeur et acheteur ?

Taxe foncière, assurance, travaux, charges de copropriété : découvrez comment se répartissent les frais entre vendeur et acheteur en viager libre ou occupé.

Immobilier viager et impôt sur le revenu : fiscalité du bouquet et des rentes

Comprenez la fiscalité du viager : imposition du bouquet, rentes viagères, obligations de l’acheteur et du vendeur pour optimiser l’impôt sur le revenu.