Viager libre et viager occupé : comprendre les différences pour bien choisir

Le viager immobilier est une solution patrimoniale singulière : il permet à un vendeur de transformer son bien en revenu régulier, tout en offrant à un acheteur un investissement décoté et sécurisé par un actif tangible.

Mais derrière ce concept, il existe en réalité deux grandes formules : le viager libre et le viager occupé.

L’une libère immédiatement le bien au profit de l’acquéreur, l’autre permet au vendeur d’y vivre jusqu’à la fin de ses jours.

Ce choix influence non seulement le prix, la rente et la fiscalité, mais aussi les droits et obligations de chacun.

Dans cet article, nous détaillons leurs différences concrètes, les impacts financiers, juridiques et fiscaux, et les profils pour lesquels chaque formule est la plus adaptée.

Qu’est-ce qu’un viager ?

Le viager est une vente immobilière dont le prix est payé sous deux formes :

- un bouquet, versé comptant à la signature de l’acte notarié ;

- une rente viagère, versée régulièrement (souvent mensuellement) jusqu’au décès du vendeur, appelé crédirentier.

L’acheteur, dit débirentier, devient propriétaire dès la signature, mais il ne jouit pas toujours immédiatement du bien : c’est là que se situe la différence entre viager libre et viager occupé.

Ce mécanisme repose sur un principe fondamental : l’aléa de la durée de vie.

Aucune des deux parties ne sait combien de temps la rente sera versée ; c’est cet aléa qui rend le contrat valable juridiquement.

Viager occupé

Le viager occupé est la forme la plus répandue (près de 80 % des transactions).

Le vendeur conserve le droit d’usage et d’habitation (DUH) ou, plus rarement, l’usufruit du bien.

Il peut donc continuer à y vivre jusqu’à son décès, sans payer de loyer.

L’acheteur, lui, n’a pas la jouissance immédiate du logement : il ne peut ni y habiter, ni le louer.

En contrepartie, il bénéficie d’un prix d’achat réduit grâce à une décote d’occupation, calculée en fonction de l’âge du vendeur, de son espérance de vie et de la valeur locative du bien.

Viager libre

Dans un viager libre, le bien est vendu libre de toute occupation.

Le vendeur quitte le logement, et l’acheteur peut :

- l’occuper immédiatement ;

- ou le louer pour percevoir des revenus.

Aucune décote n’est donc appliquée : le prix du viager libre est calculé sur la valeur vénale totale du bien.

En revanche, la rente viagère est plus élevée, car elle porte sur la valeur complète du logement.

Différences dans le calcul du prix

La différence entre viager libre et occupé repose principalement sur la valeur de référence retenue pour le calcul de la rente.

Dans un viager libre

On retient directement la valeur vénale du bien, telle qu’elle ressort d’une estimation immobilière classique (prix du marché, localisation, état, prestations…).

Exemple :

Un appartement estimé à 400 000 € est évalué à 400 000 € pour le viager.

Dans un viager occupé

La valeur marchande est diminuée d’une décote d’occupation, qui représente le droit d’usage et d’habitation conservé par le vendeur.

Cette décote dépend :

- de l’âge du vendeur (et donc de son espérance de vie) ;

- de la valeur locative du bien (plus le logement est cher à louer, plus la décote est forte) ;

- du taux d’actualisation appliqué (souvent entre 2 et 5 %) ;

Plusieurs méthodes existent pour calculer la décote d’occupation.

Exemple :

Valeur vénale : 400 000 €

Âge du vendeur : 78 ans

Décote d’occupation : 28 %

Valeur viagère = 400 000 × (1 − 0,28) = 288 000 €

C’est sur cette valeur occupée que seront ensuite calculés :

- le bouquet (somme versée immédiatement) ;

- et la rente viagère (revenu versé à vie).

Paiement des charges et travaux

L’un des points souvent méconnus du viager concerne la répartition des charges et des impôts entre vendeur et acheteur.

Ces obligations diffèrent selon que le bien est libre ou occupé.

Dans un viager occupé

Le vendeur supporte :

- les charges locatives courantes : eau, chauffage, électricité, etc. ;

- Les travaux d’entretien ;

- les charges de copropriété courantes ;

L’acheteur, de son côté, paie :

- la taxe foncière (sauf la taxe d’enlèvement des ordures ménagères, souvent refacturée au vendeur) ;

- les gros travaux au sens de l’article 606 du Code civil (toiture, murs porteurs, ravalement, gros équipements) ;

Dans un viager libre

L’acheteur devient plein propriétaire et occupant (ou bailleur).

Il prend donc à sa charge l’intégralité des frais : impôts, charges et travaux.

Le vendeur n’a plus aucune dépense liée au bien.

Fiscalité du viager

Deux impôts différents méritent d’être détaillés dans cette partie : l’impôt sur le revenu et l’impôt sur la fortune immobilière (IFI).

L’impôt sur le revenu

La fiscalité du viager est identique dans ses principes, qu’il soit libre ou occupé.

Pour le vendeur

Le bouquet perçu à la signature n’est pas imposable à l’impôt sur le revenu. Il peut toutefois être soumis à la taxation de la plus-value immobilière, sauf s’il s’agit de la résidence principale, qui bénéficie d’une exonération totale.

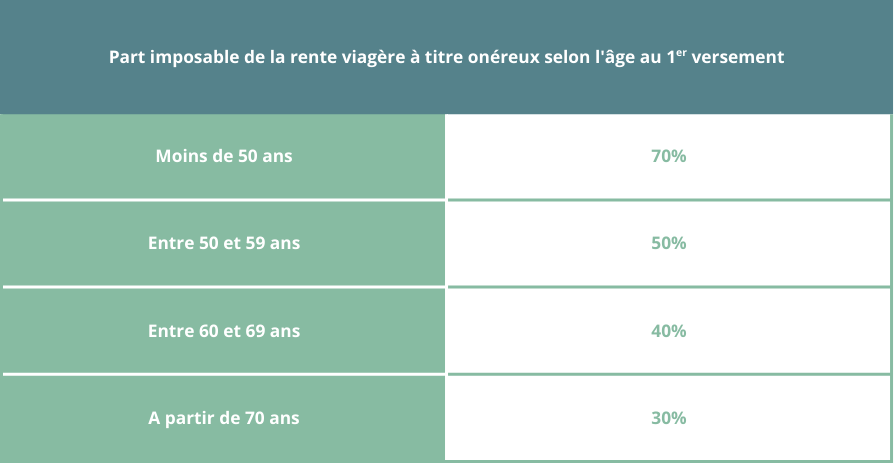

Les rentes viagères sont, elles, partiellement imposables, selon l’âge du vendeur au moment du premier versement :

Les rentes supportent aussi les prélèvements sociaux au taux de 17,2 %.

Pour l’acheteur

Les sommes versées (bouquet et rentes) ne sont pas déductibles de son revenu imposable, car elles constituent le prix d’acquisition du bien.

En revanche, s’il met le bien en location (viager libre), les loyers perçus seront imposables à l’impôt sur le revenu selon le régime locatif choisi (location nue ou location meublée).

L’impôt sur la fortune immobilière (IFI)

Le traitement de l’IFI dépend de la formule choisie :

Viager occupé

Le vendeur est imposable sur la valeur de son droit d’usage et d’habitation.

Parallèlement, l’acheteur déclare dans son patrimoine immobilier, la valeur du bien, diminué de la décote d’occupation.

Viager libre

Le bien entre immédiatement dans le patrimoine de l’acheteur pour sa valeur totale. À l’inverse, le crédirentier n’a pas rien à déclarer ; le bien est totalement sorti de son patrimoine.

Succession et transmission

En matière de succession, il n’y a pas vraiment de distinction entre les deux formules.

Dès la signature de la vente, le bien sort du patrimoine du vendeur.

Il n’entre donc plus dans la succession au moment de son décès.

Les héritiers n’ont aucun droit sur le bien vendu.

Dans un viager occupé, l’acheteur récupère la pleine jouissance du bien au décès du vendeur.

Les avantages et les inconvénients

|

Critères |

Viager occupé |

Viager libre |

|

Occupation |

Le vendeur conserve un droit d’usage et d’habitation |

Le bien est libre de toute occupation |

|

Valeur du bien |

Décote de 20 à 50 % |

Egale à la valeur vénale |

|

Rente |

Plus faible |

Plus élevée |

|

Bouquet |

Plus faible |

Plus important |

|

Charges et travaux |

Partagés entre vendeur et acheteur |

Entièrement à la charge de l’acheteur |

|

Disponibilité du bien |

Après le décès du vendeur |

Immédiate |

|

Profil vendeur |

Senior souhaitant rester chez lui |

Vendeur déjà relogé ou héritier |

|

Profil acheteur |

Investisseur patient à long terme |

Acheteur souhaitant occuper ou louer le bien |

Quel type de viager choisir ?

Pour le vendeur : adapter le viager à son projet de vie

Compléter sa retraite sans quitter son logement

Le viager occupé convient parfaitement :

- aux propriétaires retraités modestes souhaitant rester chez eux tout en percevant un revenu régulier ;

- à ceux qui veulent protéger leur conjoint survivant (grâce à un viager sur deux têtes) ;

- ou encore aux seniors qui veulent éviter les charges locatives d’un autre logement.

Le vendeur conserve son cadre de vie, perçoit une rente à vie, et sort en partie le bien de son patrimoine taxable à l’IFI.

C’est aussi un moyen d’éviter la gestion successorale : le bien ne sera pas transmis aux héritiers mais aura déjà été monétisé.

Anticiper une succession ou aider ses enfants

Le viager libre permet au vendeur :

- de recevoir un capital immédiat plus important,

- de financer une donation ou un placement,

- tout en se garantissant une rente complémentaire.

Le vendeur convertit son patrimoine immobilier en liquidités, qu’il peut transmettre ou placer.

Cette formule est particulièrement pertinente pour les vendeurs sans besoin d’habitation principale (ex : bien secondaire ou locatif).

Préparer un départ en résidence sénior ou EHPAD

Pour les vendeurs envisageant une entrée prochaine en maison de retraite, le viager libre est idéal : le capital initial permet de payer le dépôt de garantie ou les frais d’entrée, tandis que la rente finance les mensualités de séjour.

Pour l’acheteur : un outil d’investissement patrimonial

Un rendement sur le long terme : viager occupé

Le viager occupé s’adresse à un investisseur :

- qui recherche une acquisition à prix décoté (souvent −30 à −40 %) ;

- sans souci de gestion locative immédiate ;

- et avec une plus-value potentielle importante à la libération du bien.

L’acheteur investit dans un bien sous-évalué, en capitalisant sur le temps et la valorisation future du marché.

Il immobilise peu de liquidités (grâce au bouquet limité) et étale son investissement dans le temps via la rente.

Usage ou rentabilité immédiate : viager libre

Le viager libre attire :

- les jeunes retraités cherchant à se loger sans crédit bancaire ;

- les investisseurs locatifs souhaitant obtenir un rendement rapide ;

- ou les familles voulant acheter une résidence principale sans passer par un emprunt classique.

L’acheteur dispose du bien dès la signature, peut le louer immédiatement et en tirer des revenus pour financer la rente.

C’est une forme de crédit vendeur sans banque, où les rentes remplacent les mensualités d’un prêt immobilier.

Exemple comparatif

|

Éléments |

Viager occupé |

Viager libre |

|

Valeur de marché du bien |

400 000 € |

400 000 € |

|

Droit conservé |

Droit d’usage et d’habitation (DUH) |

Aucun |

|

Décote d’occupation |

28% |

0% |

|

Valeur d’occupation |

288 000 € |

400 000 € |

|

Bouquet (30%) |

86 400 € |

86 400 € |

|

Capital à convertir en rente |

201 600 € |

280 000 € |

|

Age du vendeur |

75 ans |

75 ans |

|

Espérance de vie |

12 ans |

12 ans |

|

Taux de capitalisation |

3% |

3% |

|

Rente mensuelle estimée |

1 730 € |

2 400 € |

|

Disponibilité du bien |

Après décès du vendeur |

Immédiate |

Synthèse : choisir selon ses objectifs

|

Objectif |

Formule conseillée |

Raison principale |

|

Rester chez soi, améliorer sa retraite |

Viager occupé |

Maintien à domicile + revenu à vie |

|

Se reloger ou transmettre un capital |

Viager libre |

Liquidités immédiates + rente élevée |

|

Investir à long terme avec faible mise de départ |

Viager occupé |

Prix décoté + potentiel de plus-value |

|

Générer des revenus immédiats (location) |

Viager libre |

Bien libre et exploitable dès la signature |

|

Réduire l’assiette IFI |

Viager occupé |

Décote sur la valeur imposable |

|

Préparer une résidence senior |

Viager libre |

Capital de relogement disponible |

Peut-on transformer un viager occupé en viager libre ?

Oui, c’est possible, mais cela nécessite un avenant notarié et l’accord des deux parties.

Deux cas principaux :

- Le vendeur quitte le logement volontairement (entrée en maison de retraite, rapprochement familial…).

→ Le droit d’usage est levé, et le bien devient libre. - L’acheteur accepte de revaloriser la rente ou de verser un capital complémentaire en compensation de la libération anticipée.

La transformation entraîne donc :

- la suppression de la décote d’occupation,

- une augmentation de la valeur viagère,

- et souvent une révision de la rente.

Cette opération est encadrée par le notaire pour préserver l’équilibre économique du contrat.

Conclusion

Le viager libre et le viager occupé obéissent à une même logique : allier revenu régulier pour le vendeur et acquisition progressive pour l’acheteur.

Mais leurs différences sont majeures :

- Le viager occupé privilégie la stabilité et le maintien à domicile.

- Le viager libre offre souplesse et rendement immédiat.

L’un s’adresse aux vendeurs qui veulent vieillir sereinement chez eux, l’autre à ceux qui souhaitent monétiser pleinement leur patrimoine.

Quel que soit le choix, il est recommandé de faire établir une simulation précise et de se faire accompagner par un notaire ou un expert en viager pour garantir l’équilibre du contrat.

FAQ

Vous allez aussi aimer :

Plus-value immobilière et viager : calcul, exonérations et fiscalité

Viager et plus-value : calculez le prix de cession, découvrez les exonérations et optimisez la fiscalité lors d’une vente ou revente d’un bien en viager.

Viager et charges : qui paie quoi entre vendeur et acheteur ?

Taxe foncière, assurance, travaux, charges de copropriété : découvrez comment se répartissent les frais entre vendeur et acheteur en viager libre ou occupé.

Immobilier viager et impôt sur le revenu : fiscalité du bouquet et des rentes

Comprenez la fiscalité du viager : imposition du bouquet, rentes viagères, obligations de l’acheteur et du vendeur pour optimiser l’impôt sur le revenu.